Les Pionnières vous propose un comparatif de plusieurs banques pro en ligne.

Vous vous lancez dans la création d’entreprise ? Qu’il s’agisse d’une micro-entreprise, SA, SASU ou encore EURL, l’ouverture d’un compte bancaire professionnel est une des premières étapes de ce projet.

Ouvrir un compte pro est une démarche obligatoire légale. C’est aussi très pratique puisque cela permet de distinguer clairement les dépenses et recettes professionnelles pour une gestion financière saine.

Un compte pro peut être créé au sein d’un établissement bancaire ou avec une banque en ligne. Si cette deuxième option vous tente, voici notre avis approfondi sur 13 banques en ligne pour les professionnels qui pourraient vous intéresser. En nous basant sur notre expérience d’entrepreneurs, nous avons comparé pour vous les tarifs, les services et les avantages de chaque établissement bancaire en ligne. C’est parti !

Avis 2025 sur les meilleures banques professionnelles pour ouvrir un compte bancaire professionnel en ligne

Vivid, la neobanque en ligne pour les pros avec cashback intégré

Vivid frappe fort avec le lancement de son offre pour les indépendants et TPE-PME en France. Cette néobanque pro venue tout droit de Berlin propose des prix imbattables. En effet, le plan Standard pour les indépendants ainsi que le plan Free start pour les TPE-PME sont gratuits.

Côté bancaire, l’offre Vivid comprend notamment :

- Une carte Visa en plastique recyclé gratuite pour chaque membre de l’équipe (livraison gratuite également)

- Virements SEPA et prélèvements gratuits

- Cashback sur les achats pro jusqu’à 10%

- Plafonds de dépenses par carte élevés (50 000 € pour les indépendants et 100 000€ pour les TPE-PME)

La néo banque souhaite répondre à tous les défis financiers des petites entreprises via une plateforme unique. En plus de l’offre bancaire, un module de comptabilité est déjà disponible gratuitement.

Vivid propose également une solution simple et flexible pour placer la trésorerie de son entreprise : le Compte Intérêts. À la manière d’un compte épargne, les fonds placés sont rémunérés et les intérêts sont versés quotidiennement.

Mais contrairement aux comptes à termes, les fonds peuvent être retirés instantanément, sans frais et sans impacter le taux d’intérêt, ce qui permet une grande flexibilité. Il est accessible à tous, sans montant minimum.

Pour finir, on note un service client disponible 7j/7 et 24h/24 avec des taux de réponse très rapides (quelques minutes seulement par chat par exemple).

Les points forts

- Compte pro complet,

- Rapport qualité prix imbattable,

- Compte pour rémunérer la trésorerie,

- Outils de facturation intégré,

- Sans engagement.

Les limites

- Pas de chéquier,

- Pas de crédit bancaire.

Qonto, la banque pour les pros qui vous simplifie la vie

Qonto est certainement l’une des banques pro en ligne les plus populaires actuellement auprès des professionnels.

On peut y ouvrir un compte quelle que soit la forme juridique de la société. En outre, les formules sont multiples pour s’adapter aux budgets et besoins de chacun.

Par exemple, une offre basique à 9€/mois s’adresse aux indépendants. Pour les entreprises type PME, Qonto a prévu une offre très complète à 249€/mois. Entre ces deux formules, quatre autres sont proposées, à tous les prix.

L’offre Qonto comprend notamment :

- Une carte Mastercard (et d’autres moyens de paiement pratiques) ;

- Des virements et prélèvements gratuits (mais en quantité limitée chaque mois) ;

- Une application intégrée de gestion des notes de frais :

- Une assurance voyage…

Divers services complémentaires facilitent la gestion comptable. Le service client opérationnel 7j/7 et 24h/24 est un autre avantage notable de Qonto.

Cette banque est parfaite pour les TPE qui souhaiteraient ouvrir un second compte bancaire. C’est selon nous la meilleure banque pour les entreprises établies. Allez plus loin en découvrant notre avis détaillé de Qonto.

Les points forts

- Compte bancaire pro complet

- Ouverture d’un compte pro en moins de 5 minutes

- Sans engagement

- Outil de facturation intégré pour gagner du temps

Les limites

- Pas de chéquier

- Pas de possibilité de crédit bancaire

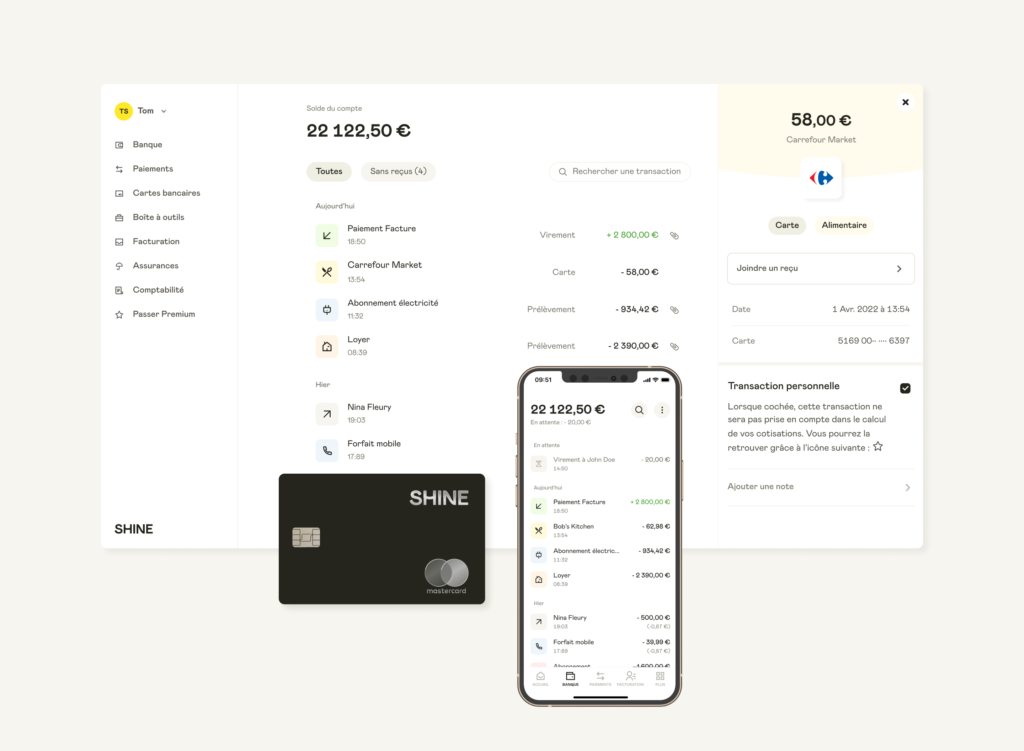

Shine, la banque pro en ligne aux meilleurs tarifs

Shine, ce n’est pas uniquement une banque en ligne pour les professionnels. L’équipe propose une assistance complète pour la création d’entreprise en ligne, quelle que soit la forme juridique de la société (SA, SARL, EURL…).

Ce service est très pratique pour démarrer son activité, obtenir son immatriculation, effectuer un dépôt de capital et choisir un outil de facturation.

En tant que banque pro, Shine propose l’ouverture de compte en 48 heures, sans engagement et avec un mois gratuit.

Une carte bancaire Mastercard est associée au compte pro Shine. En fonction des besoins, il faut compter des tarifs entre 7,90€/mois et 26,90€/mois pour ouvrir un compte chez Shine. Les frais bancaires sont aussi raisonnables pour la plupart des opérations du quotidien.

Tous les professionnels peuvent s’inscrire, les toutes petites entreprises, les PME, les indépendants, les créateurs de start-ups…

Quels sont les engagements RSE de Shine ?

Sur sa page dédiée, Shine indique qu’elle est certifiée BCorp, un label RSE d’excellence. Elle mesure son impact grâce à un bilan carbone publié chaque année et crée un plan de réductions d’émissions correspondants. De plus, les équipes Shine sont formées aux enjeux du réchauffement climatique. Pas de mention par contre, de financements de projets durables.

Une fois client, on profite de la grande disponibilité de l’équipe pour répondre à nos questions. Même avec la formule de base, on peut effectuer des virements et prélèvements sans frais supplémentaires.

On a même la possibilité de créer des devis et factures sur Shine et de suivre sa comptabilité, pour se concentrer uniquement sur l’essentiel de son activité.

C’est la seconde meilleure banque pro en ligne et le compte bancaire professionnel le moins cher.

Les points forts

- Ouverture d’un compte pro en moins de 5 minutes

- 1 mois offert lors de l’inscription

- Outil de facturation intégré pour gagner du temps

- Création d’entreprise en ligne

- La banque fait partie du groupe Société Générale

- Shine est certifiée BCorp

Les limites

- Pas de découvert possible

Vous hésitez entre Shine ou Quonto ? Découvrez notre comparatif.

Hellobank !, la banque pro en ligne des indépendants

Hello bank ! propose un service dédié aux indépendants et auto-entrepreneurs : Hello Business. Bien plus qu’une simple banque pro en ligne, ce service comprend :

- Une carte Visa ;

- La création de devis et factures en ligne ;

- Toutes les solutions possibles d’encaissement, y compris chèques et espèces ;

- Une assurance voyage ;

- Une appli pour suivre ses dépenses en temps réel ;

- La possibilité d’effectuer des paiements et retraits à l’étranger sans frais ;

- La possibilité de faire des virements en illimité.

Les clients pro Hello Bank ! payent un tarif unique de 10,90€/mois. C’est, certes, plus élevé que dans d’autres banques en ligne, mais les services inclus sont vraiment très nombreux et avantageux.

De plus, derrière cette banque, se cache une banque plus traditionnelle et à la renommée importante : BNP Paribas.

L’un des seuls réels inconvénients par rapport à d’autres banques en ligne est la disponibilité du service client, qui se limite à 6j/7.

Finom, une banque pro en ligne qui propose plus qu’un simple compte professionnel

Jeune entreprise domiciliée aux Pays-Bas, Finom propose des services bancaires aux professionnels. Les clients de cette banque en ligne sont notamment basés en France et en Allemagne. Pour les clients français, l’IBAN fourni est français.

Dans cette banque pro en ligne, l’ouverture de compte est assez rapide. La procédure prend généralement 3 jours au maximum lorsque tous les documents sont envoyés (avis de situation SIRENE ou extrait Kbis, pièce d’identité, justificatif de domicile…).

Dans le cadre d’une ouverture de compte pro Finom, les indépendants et les entrepreneurs peuvent effectuer leur dépôt de capital. Pour ce faire, ils doivent souscrire l’offre dédiée. Payable à l’année, le forfait « Dépôt de capital » permet de déposer les fonds donc, mais également de récupérer des cartes bancaires physiques et virtuelles et d’effectuer des virements SEPA.

L’un des principaux avantages de Finom, c’est son ouverture à l’immense majorité des travailleurs indépendants. Auto-entrepreneurs de tous les secteurs et patrons de PME peuvent en effet y créer leur compte pro.

Autres atouts de Finom :

- Son application mobile pratique et performante ;

- La possibilité de payer via Apple Pay et Google Pay ;

- Le cashback qui peut grimper jusqu’à 3% ;

- Les cartes de paiement Mastercard gratuites.

Par ailleurs, en ouvrant un compte pro chez Finom, les entrepreneurs peuvent avoir accès à un outil de facturation. Ils peuvent personnaliser leurs factures et envoyer, à leurs clients et partenaires, un lien qui facilite les règlements. Plus qu’une simple banque pour les professionnels, Finom propose donc une assistance utile pour certaines tâches quotidiennes.

On note également les tarifs abordables de cette banque pro en ligne. Les micro-entrepreneurs peuvent ouvrir leur compte bancaire à partir de 5 euros par mois avec l’abonnement annuel. Cette formule comprend l’accès au compte pour un seul et unique utilisateur, un historique complet des transactions et des notifications en instantané pour un parfait suivi des dépenses, des intégrations comptables et l’accès à l’outil de facturation. En revanche, avec ce compte pro pas cher, les clients ne bénéficient pas du cashback.

Pour les PME, l’ouverture de compte chez Finom est possible à partir de 14 euros par mois. En plus des fonctionnalités citées ci-dessus, cette formule inclut un cashback à 2%, un accès comptable et un suivi des factures, entre autres.

En cas de doute sur cette banque en ligne ou sur la formule la mieux adaptée à vos besoins, sachez que vous pouvez essayer Finom gratuitement durant un mois. N’hésitez pas à lire notre avis complet sur Finom.

En cas de problème, on précise que l’équipe support est très réactive. On peut communiquer avec elle à tout moment, par tchat, WhatsApp ou mail.

Les points forts

- L’immense majorité des entrepreneurs peuvent ouvrir un compte bancaire chez Finom ;

- Outil de facturation fourni gratuitement ;

- Application mobile ergonomique et performante ;

- Cashback jusqu’à 3%.

Les limites

- Le service client n’est pas joignable par téléphone ;

- Les retraits sont limités à 2 000 euros par mois ;

- Des commissions sont prélevées sur les paiements effectués hors zone euro ;

- Des frais sont appliqués sur les retraits en DAB.

Indy, la solution de comptabilité automatisée qui propose un compte pro gratuit

Indy, le logiciel comptable pour les indépendants, à qui 100 000 clients font confiance, a récemment ajouté une corde à sa solution : un véritable compte bancaire professionnel à 0 euro. N’hésitez pas à lire notre avis complet sur Indy.

Les points forts

- Compte pro totalement gratuit,

- IBAN français,

- Carte bancaire intégrée.

Les limites

- Certaines fonctionnalités avancées ne sont pas disponibles.

Blank, une banque pro en ligne idéale pour les indépendants

On peut aussi éditer ses devis et factures en ligne et exporter ses données comptables. Ces fonctionnalités facilitent toute la gestion comptable et financière de l’entreprise.

Avec la formule à 17€/mois, on profite d’avantages en plus, comme une garantie en cas de perte de revenus et une assurance du matériel professionnel.

En tant que client de la banque pro en ligne Blank, on bénéficie également d’une assistance 7j/7, des services d’un expert-comptable en ligne et de l’automatisation des déclarations à l’Urssaf. Ces services très malins permettent de gagner un peu plus de temps chaque jour et évitent toute erreur de gestion.

Blank a récemment levé plus de 47 millions d’euros et changé d’identité de marque. La banque prévoit une cinquantaine de recrutements supplémentaires et un développement en Europe.

N’hésitez pas à lire notre avis détaillé sur la banque Blank.

Les points forts

- Compte bancaire pro le moins cher : à partir de 6 euros HT par mois

- Ouverture d’un compte pro en moins de 5 minutes

- Sans engagement

- Outil de facturation intégré pour gagner du temps

- Le soutien du Crédit Agricole pour sécuriser votre argent

Les limites

- Pas de chéquier

- Pas de possibilité de crédit bancaire

- Pas d’engagements RSE

Fiducial, la banque pro en ligne avec licence bancaire et solutions de financement possibles

FIDUCIAL Banque, dédiée aux professionnels, propose un compte pro en ligne avec une ouverture rapide en 10 minutes. C’est une filiale du grand groupe Fiducial qui propose des services aux professionnels (audit, expert-comptable, fourniture de bureau, informatique, etc…).

Avec un tarif attractif à partir de 12€ HT/mois, bénéficiez d’un espace client 24/7, un conseiller dédié, des moyens de paiement variés et des solutions de financement.

Cette banque 100% française offre des tarifs transparents et des offres complètes accessibles. On regrettera l’absence de virements instantanés.

Élue meilleure banque pour artisans et commerçants en 2024 par Moneyvox, FIDUCIAL facilite la vie des créateurs d’entreprise et propose des services à la carte.

Faisant partie du Groupe FIDUCIAL, elle bénéficie de l’expertise de plus de 50 ans d’accompagnement des entreprises. Pour aller plus loin, n’hésitez pas à lire notre avis sur Fiducial Banque.

Les points forts

- Compte bancaire pro avec solutions de financement possibles (crédit pro),

- Dépôt de capital social possible.

Les limites

- Pas de virement instantané possible,

- Interface vieillissante de l’espace client.

Propulse, le compte en ligne des professionnels par le Crédit Agricole

Lancé par le Crédit Agricole, Propulse est présenté comme une solution complète pour aider les entrepreneurs à lancer leur activité et à gérer leur entreprise.

Propulse by CA, c’est tout d’abord un compte bancaire pour les professionnels. En ouvrant un compte pro dans cette banque, on obtient un IBAN français, on récupère une carte Visa Business, on peut effectuer des virements SEPA à volonté… On a même droit à des assurances dans le cadre des déplacements professionnels et des voyages à l’étranger.

En outre, ouvrir son compte pro chez Propulse permet de profiter d’un vaste éventail de services pratiques pour une bonne gestion d’entreprise. Les clients de cette banque ont notamment accès à un outil de business plan, ainsi qu’à un outil de devis et facturation. Des fonctionnalités utiles telles que l’export comptable et le calcul des cotisations sociales sont également comprises.

Les cibles de Propulse, ce sont les indépendants, les micro-entrepreneurs et les gérants de TPE. Pour les créateurs d’entreprise, choisir Propulse by CA pour son compte pro permet d’obtenir des informations sur les aides locales pour lancer son activité et sur les événements organisés pour les entrepreneurs, de réaliser facilement des études de marché…

Deux formules sont proposées :

- L’offre Start, à 8 euros par mois ;

- Sa déclinaison Start +, à 17 euros par mois.

Avec la formule Start +, les entrepreneurs disposent d’un plafond plus avantageux pour leurs paiements par carte. Ils bénéficient d’un service d’assistance juridique et de garanties spécifiques comme le maintien des revenus.

Il est également possible de demander des options supplémentaires, comme des séances de coaching, un service d’expertise comptable ou encore une mutuelle professionnelle.

À noter que le premier mois est offert et que l’offre est sans engagement. Autrement dit, on peut tout à fait ouvrir son compte pro chez Propulse dans un premier temps. Si la satisfaction n’est pas au rendez-vous, on change de banque gratuitement avant la fin du premier mois d’adhésion. Découvrez notre avis détaillé sur Propulse by CA.

Les points forts

- Formules complètes de compte bancaire et d’outils pour les entrepreneurs ;

- Assurances et garanties professionnelles incluses ;

- Tarifs abordables ;

- Abonnements sans engagement.

Les limites

- Pas de chéquier ;

- Pas de dépôt de capital possible en 2023 ;

- Retraits plafonnés à 3 000 euros par mois.

Manager.one, une banque en ligne pro pour tous les statuts

Voilà une banque en ligne pour les professionnels qui joue la carte de la totale transparence. Chez manager.one, une seule et unique formule d’abonnement est disponible. Son coût ? 29,99 euros par mois.

Le tarif qui s’applique dans cette banque en ligne est un peu plus cher que chez certains concurrents, mais au moins, ici, on applique zéro frais cachés ni commission de mouvements. En outre, on accepte pratiquement tous les statuts professionnels.

Fourniture d’un IBAN français et de cartes de paiement en illimité, dépôt de capital et remise d’attestations officielles, réception de virements SEPA, encaissement de chèques et d’espèces… Cette banque en ligne nouvelle génération offre absolument tous les services essentiels aux entrepreneurs et professionnels indépendants.

De plus, ouvrir un compte bancaire en ligne sur manager.one donne accès à un outil de gestion des notes de frais.

En revanche, force est de constater que cette banque n’est pas la meilleure pour les professionnels qui travaillent avec des partenaires étrangers. Manager.one prélève en effet des commissions sur les opérations effectuées hors zone Euro (retrait, paiements…) et les virements en devise étrangère.

Les points forts

- Abonnement unique et complet,

- Gestion des notes de frais intégrée,

- Possibilité d’encaisser chèques et espèces,

- Interface agréable avec une prise en main facile.

Les limites

- Beaucoup de frais en cas d’opérations récurrentes à l’étranger,

- Tarif plus élevé que chez les banques pro concurrentes.

Revolut Business, la banque pro en ligne des entrepreneuses ambitieuses

Chez Revolut Business, on a bien compris les enjeux de la mondialisation pour les entrepreneurs. Aussi propose-t-on des comptes bancaires professionnels sur lesquels les devises étrangères sont acceptées.

En tout en 2024, ce sont plus de 30 monnaies qui sont prises en charge par Revolut Business. À la clé, des comptes d’entreprise multidevises avec lesquels on peut payer à l’international sans frais.

Ouvrir un compte chez cette banque en ligne permet de récupérer un IBAN français, d’obtenir des cartes de paiement et de retrait virtuelles et physiques, d’accéder à son compte pro en ligne depuis n’importe quel support digital…

L’avantage ici, c’est que les offres s’adaptent à chaque entreprise et chaque activité. On compte sept formules Revolut Business pour les professionnels : trois pour les travailleurs indépendants (freelance) dont un compte bancaire professionnel gratuit ; quatre pour les entreprises, avec toujours l’offre basique gratuite et une formule sur mesure.

Plus de précisions sur Revolut Business dans notre avis d’expert sur cette banque en ligne.

Les points forts

- Des formules sur mesure,

- Un compte bancaire professionnel gratuit,

- Prise en compte des échanges internationaux.

Les limites

- Pas de dépôt de chèque ou espèce,

- Frais supplémentaires importants.

Anytime, des comptes bancaires professionnels complets et sur mesure

Comme beaucoup de ses concurrents, Anytime est une banque en ligne proposant un service personnalisé pour les entrepreneurs. Plusieurs abonnements sont disponibles, avec divers services inclus.

Par exemple, les indépendants ont le choix parmi l’offre Start à partir de 9,50 €/mois, Easy à 19,50 € et Boost à 29,50 €.

La formule intermédiaire Start est très intéressante, avec carte Mastercard, outil de facturation, assurances et accès supplémentaires au compte pro.

Pour les gérants de PME et de startups, Anytime a élaboré des formules très complètes. Les abonnements Business et Corporate permettent de récupérer 10 à 20 cartes Mastercard, de profiter d’outils pour les facturations, devis, notes de frais et gestion de trésorerie, de bénéficier d’assurances renforcées…

Les chefs d’entreprise qui ouvrent un compte Anytime peuvent également recevoir des conseils d’experts en fonction de leur activité et de leurs objectifs.

Et en cas de création d’activité, les conseillers Anytime sont également capables de vous assister !

Nous avons testé Anytime et vous donnons notre avis ici.

Les points forts

- Offres très complètes,

- Possibilité de souscrire une Assurance Responsabilité Civile Professionnelle,

- Paiements gratuits à l’international,

- Dépôt de capital social en ligne à 69€ pour les créateurs d’entreprise,

- Terminal de paiement offert pour tout abonnement.

Les limites

- Pas d’autorisation de découvert,

- Pas de dépôt de chèque ou espèce.

N26, la banque en ligne pro qui vous suit partout

Élue meilleure banque par Forbes en 2021, N26 propose des solutions bancaires gratuites et payantes pour les particuliers et les professionnels. L’avantage de N26 réside dans son accessibilité et sa mobilité.

Cette banque ouverte à tous se présente sous la forme d’une application mobile, qui permet de suivre et de gérer ses comptes depuis son smartphone, où que l’on soit sur la planète.

Pour devenir client pro chez N26, il faut d’abord choisir parmi quatre offres, de 0€ à 16,90€/mois. Ouvrir un compte en ligne gratuit dans cette banque permet d’obtenir une carte Mastercard, d’effectuer des paiements directement avec son téléphone, de payer dans toutes les devises sans frais cachés et de bénéficier d’une assistance par chat 7j/7 et 24h/24. La formule à 9,90€/mois inclut, entre autres, une assurance voyage.

Quant à la formule haut de gamme, elle permet de retirer des devises gratuitement et en illimité, de bénéficier d’assurances supplémentaires et de se voir proposer des services sur-mesure.

Si vous n’êtes pas micro-entrepreneur, passez votre chemin. N26 est exclusivement ouverte aux professionnels qui gèrent des micro-entreprises. À noter par ailleurs que l’IBAN fourni par N26 est en allemand.

Quelle banque professionnelle en ligne choisir ?

D’après notre comparatif des banques pro, Qonto se révèle être l’une des meilleures banques en ligne pour les professionnels.

A notre avis, son offre est très complète et des solutions sur-mesure sont proposées à tous les professionnels, quel que soit le type d’entreprise qu’ils gèrent.

Sachez enfin que ces banques en ligne ne fournissent pas de crédit professionnel.

Pourquoi ouvrir un compte chez une banque pro ?

Le principal avantage d’ouvrir un compte auprès d’une banque professionnelle réside dans les multiples services proposés. Les banques pros en ligne en particulier proposent des options dédiées aux entrepreneurs, qui facilitent la gestion de leur société.

Création de devis et factures, export des données comptables, solutions d’encaissement, gestion des notes de frais… Tous ces services sont pratiques, évitent de perdre du temps et améliorent la productivité.

En fonction des banques, les professionnels peuvent également bénéficier d’une assistance à la création d’entreprise, de l’assistance d’un expert-comptable ou encore d’une assistance pour les déclarations à l’URSSAF.

Précisons que l’ouverture d’un compte chez une banque en ligne professionnelle est souvent plus rapide qu’auprès d’une banque traditionnelle. Chez Shine par exemple, deux jours suffisent pour obtenir son compte bancaire pro.

Le compte pro est-il obligatoire pour une entreprise ?

Pour les entreprises à capital social, l’ouverture d’un compte dédié est une obligation réglementaire. Lors de la création d’une EURL, SA ou encore SARL, il faut donc impérativement prévoir un compte pro.

Cette obligation ne s’applique pas aux entreprises individuelles, telles que les micro-entreprises… À moins que le chiffre d’affaires ait dépassé 10 000 euros sur deux années civiles d’affilée.

En effet, la loi Pacte du 22 mai 2019 oblige les auto-entrepreneurs et autres travailleurs indépendants (artisans, agriculteurs, libéraux…) à disposer d’un compte professionnel au-delà d’un certain revenu.

Dans tous les cas, il est vivement recommandé de disposer d’un compte bancaire dédié lorsque l’on gère une entreprise. Cela permet de distinguer les dépenses personnelles des dépenses professionnelles. En outre, avoir un compte en banque professionnel facilite les choses en cas de contrôle de l’URSSAF ou de l’Administration.

Le dépôt légal, qu’est-ce que c’est ?

Plus connu sous le nom de dépôt de capital social, le dépôt légal est un dépôt d’argent obligatoire à la création de certaines entreprises. Jusqu’en juin 2021, la démarche pouvait être effectuée auprès de la Caisse des dépôts et consignations. Mais dorénavant, le dépôt légal doit se faire sur le compte bancaire de l’entreprise.

Pour les sociétés type SAS, SASU, SARL et EURL, le dépôt doit être de 1 euro au minimum. Pour une SA, il faut un capital social minimal de 37 000 euros.

Ce n’est que lorsque le dépôt légal a été fait que l’on peut faire immatriculer l’entreprise au Registre du Commerce et des Sociétés. À la suite du dépôt de fonds, la banque émet un certificat, nécessaire pour l’immatriculation au RCS.

Comme l’obligation d’ouvrir un compte professionnel, l’obligation de dépôt légal concerne les entreprises de type SA, SARL, SAS, EURL…

Quid des banques traditionnelles pour l’ouverture d’un compte professionnel ?

Il est tout à fait possible d’ouvrir un compte dédié à l’entreprise chez une banque traditionnelle. Plusieurs solutions sont envisageables. En tant que micro-entrepreneur, on peut, par exemple, ouvrir un compte courant classique exclusivement dédié aux revenus et dépenses de la société : encaissement des factures client, règlement des charges, des impôts… Si l’on dispose déjà d’un compte bancaire dans l’établissement et si l’on n’a pas besoin d’une carte associée au nouveau compte courant, la démarche peut être gratuite. Il s’agit donc d’une option avantageuse pour certains auto-entrepreneurs.

On peut également opter pour un véritable compte professionnel chez une banque traditionnelle, mais le coût est généralement plus élevé. Cela est dû aux services supplémentaires proposés. La Banque Postale, BNP Paribas, la Banque Populaire, le Crédit Agricole, la Caisse d’Epargne, le Crédit Mutuel… Tous ces établissements offrent la possibilité d’ouvrir un compte professionnel avec des services spécifiques.

Les frais bancaires d’un compte pro sont-ils différents d’un compte particulier ?

Tenue du compte, édition des relevés de compte, envoi de chéquier… Tous ces services ont un coût. C’est pourquoi des frais bancaires sont souvent ajoutés aux frais liés à l’ouverture et à la gestion de compte. Toutefois, certains établissements n’appliquent pas de frais bancaires ou les incluent directement dans leurs forfaits mensuels.

Que l’on dispose d’un compte courant classique ou d’un compte professionnel, on peut avoir à payer des frais bancaires. Ces frais sont à peu près identiques pour ces deux types de compte et s’élèvent, en moyenne, à une vingtaine d’euros par an. Dans certaines banques, ils se limitent à une dizaine d’euros sur un an ; dans d’autres, ils peuvent dépasser les 30 euros.

À noter que les frais bancaires s’appliquent surtout chez les banques traditionnelles, la plupart des banques en ligne n’appliquant pas de surcoût du fait de services simplifiés et de l’absence d’agences physiques et de personnel à rémunérer. D’où l’avantage d’ouvrir son compte pro dans une banque en ligne plutôt qu’en agence.

Quelles pièces justificatives pour l’ouverture d’un compte professionnel ?

Afin d’ouvrir un compte bancaire professionnel, il faut fournir un dossier comprenant, a minima, un justificatif d’identité : carte nationale d’identité, passeport, titre de séjour… Si les bénéficiaires effectifs sont multiples, la pièce d’identité de chacun d’entre eux doit être fournie.

Pour les entreprises individuelles et micro-entreprises, un justificatif de domicile est demandé. Il peut s’agir d’une facture d’électricité, d’une facture Internet, d’un avis d’imposition…

Pour les SARL, SAS, EURL et SCI, il faut transmettre, en plus du (ou des) justificatif(s) d’identité, un justificatif de domiciliation et d’activité. Ce dernier est obtenu après l’immatriculation au Registre du Commerce et des Sociétés ou Registre des Métiers. Les statuts de l’entreprise sont une autre pièce justificative indispensable pour ouvrir un compte pro.

Quels critères pour choisir son établissement bancaire pro ?

Tout d’abord, il faut choisir entre banque traditionnelle ou banque en ligne. Pour les professionnels qui aiment le contact humain et profiter de conseils personnalisés, mieux vaut opter pour une banque classique avec une agence à proximité. Ceux qui privilégient l’aspect économique s’orienteront davantage vers une banque en ligne, moins chère.

Pour choisir précisément sa banque professionnelle, il faut également tenir compte :

- De la forme juridique de l’entreprise ;

- Du prix de l’abonnement mensuel ;

- Des frais bancaires supplémentaires lorsque l’on s’oriente vers une banque traditionnelle ;

- Des services proposés par l’établissement.

Quelle banque pro en ligne choisir pour une SARL ou SAS ?

Qonto et Shine sont deux banques en ligne pour les dirigeants de SARL et SAS. Qonto propose des offres sur mesure, avec des services bancaires utiles au quotidien, des outils complémentaires pour faciliter la gestion de l’entreprise comme un outil de facturation, un service client agréable… Son principal avantage réside dans son prix, une formule abordable à 29 euros par mois étant proposée pour les PME et les startups.

Quant à Shine, elle offre ses services aux SAS et SARL unipersonnelles. En ouvrant un compte pro chez Shine, les entrepreneurs peuvent déposer les chèques de leurs clients, utiliser SumUp et bénéficier de services multiples pour gérer leur entreprise (création de factures, outil de comptabilité, etc.).

Anytime et Revolut sont d’autres banques en ligne chez lesquelles il est possible d’ouvrir un compte pro quand on crée une entreprise type SAS ou SARL.

Quel est le meilleur compte pro si je suis auto-entrepreneur ?

Parmi les meilleures banques pour ouvrir un compte pro en tant qu’auto-entrepreneur, on retrouve Shine et Qonto. Les tarifs accessibles et les nombreux services proposés représentent de grands avantages.

Une autre banque en ligne se démarque et est avantageuse pour les créateurs de micro-entreprises. Il s’agit de N26. Elle permet d’ouvrir un compte bancaire professionnel gratuitement et de bénéficier d’un service d’assistance particulièrement efficace.

FAQ

Qu’en est-il des découverts pour un compte pro ?

Généralement, les banques en ligne interdisent les découverts pour des raisons de coût.

Dans le cas particulier des néo-banques, il est impossible de bénéficier d’une autorisation de découvert pour la simple et bonne raison que ces établissements ne disposent pas de licence bancaire.

Autrement dit, chez Blank, Qonto, Shine, Revolut, Anytime ou encore Finom, on peut ouvrir un compte pro, mais on ne peut pas être à découvert sur ce compte bancaire.

En revanche, chez les banques traditionnelles, il est possible de profiter d’une autorisation de découvert sur son compte professionnel.

Les modalités (montant de découvert autorisé, durée…) sont généralement prévues avec le conseiller bancaire lors de l’ouverture du compte. Elles peuvent être renégociées au gré du temps, en fonction des évolutions de revenus.

À noter qu’une autre solution que le découvert est envisageable pour augmenter temporairement ses capacités de paiement / dépense. Il s’agit de la facilité de caisse, proposée chez les banques traditionnelles et les banques en ligne, mais pas chez les néobanques. La facilité de caisse permet d’avoir un solde négatif sur son compte professionnel, mais pendant seulement deux semaines.

Existe-t-il des comptes pro gratuits ?

Au sein d’une banque traditionnelle, il est impossible d’ouvrir un dit « compte professionnel » sans frais. En revanche, comme nous l’avons vu, il est possible d’ouvrir un compte sans frais avec certaines banques en ligne.

Chez N26 par exemple, les indépendants peuvent avoir un compte dédié à leur activité pour 0 euro.

Avec la formule N26 Business Standard, l’ouverture de compte comme la tenue du compte pro ne sont pas facturées.

Cette formule est particulièrement avantageuse pour les auto-entrepreneurs qui travaillent essentiellement on-line, car elle permet de suivre ses dépenses professionnelles sur smartphone et web, donne droit à une carte de débit virtuelle Mastercard et permet de réaliser des virements SEPA.

Pour 10 euros, il est possible d’obtenir une véritable carte Mastercard. Néanmoins, les fonctionnalités demeurent limitées et se révèlent insuffisantes pour les TPE, start-ups, etc.

Peut-on souscrire un crédit pro avec toutes les banques professionnelles ?

Oui, si l’on a ouvert son compte chez une banque traditionnelle ou une banque en ligne possédant l’agrément approprié.

Non, si l’on choisit d’ouvrir son compte professionnel chez une néo-banque, comme Shine, Qonto ou Blank. Ces banques digitales ne disposent pas de l’agrément d’établissement de crédit. En général, elles ne proposent pas non plus de solution d’épargne.

Faut-il absolument avoir un IBAN français ?

En théorie, rien n’oblige à avoir un IBAN français lorsque l’on ouvre un compte professionnel pour une entreprise française. Mais dans la pratique, les entrepreneurs peuvent être forcés de disposer d’un IBAN en français, reconnaissable par l’identifiant FR au début du numéro de compte.

Par exemple, pour utiliser un terminal de paiement ou pour établir certains mandats SEPA, un IBAN français est nécessaire.

À noter qu’un IBAN en français peut être obtenu auprès d’une banque en ligne française comme auprès d’une banque étrangère. La banque néerlandaise Finom et la banque belge Anytime font partie de celles qui proposent des IBAN français.

4 réflexions au sujet de “Comparatif des 13 Meilleures Banques en Ligne Pros en 2025”

Les commentaires sont fermés.